Mire figyeljenek az építőipari cégek? – Ingatlannal kapcsolatos építőipari szolgáltatások áfája

Közzétéve: 2015.04.02. 21:10 | Utolsó frissítés: 2015.04.03. 09:28

4120 Lakó- és nem lakóépület építése: ezen tevékenységi kör is szerepel a NAV elnökének listájában, mint 2015. évi ellenőrizendő terület. Azon vállalkozások, melyek építési hatósági engedély-köteles ingatlan létrehozásában, illetve átalakításában érdekeltek, időről-időre adóhatósági vizsgálatok alanyává válhatnak. Tapasztalatom alapján a legnagyobb hibafaktort esetükben a tevékenységükkel kapcsolatos szolgáltatások áfa tartalmának helytelen megállapítása jelenti.

Az említett ellenőrzési irányelv azon túl, hogy meghatározza, hogy a 4120-as tevékenységi kör ellenőrizendő terület lesz, különösebb iránymutatást nem ad, hogy pontosan mely rész területeket fogja vizsgálni a NAV. Tapasztalatom alapján az építési hatósági engedély-köteles tevékenységgel összefüggésben álló szolgáltatások áfa-tartalmának megállapítása mindig is kényes kérdésnek számított, tekintettel arra, hogy a törvény a témában meglehetősen szűkszavúan fogalmaz, és ezzel összefüggésben az adózásban jártas szakemberek is sokszor eltérő álláspontot képviselnek.

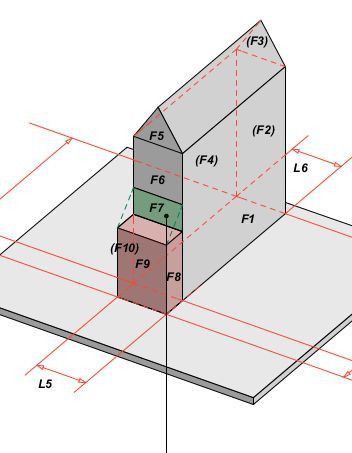

A hatályos jogszabályok szerint a fordított adózás szabályai alkalmazandók az olyan építési-szerelési illetve egyéb szerelési munkák esetében, amelyek ingatlanok építési hatósági engedély-köteles (ide értve a tudomásul vételi eljárást is) létrehozására, bővítésére, átalakítására vagy egyéb megváltoztatására (pl. bontás) irányulnak.

Ha rosszul ítélem meg a szolgáltatást, és mégsem fordított adózásról van szó rögtön felmerül egy 27%-os adóhiány réme, és az ahhoz kapcsolódó további 50%-os adóbírság kockázata. Mit kell megnézni, hogy minimalizáljuk a kockázatokat?

a) Elsőként kell vizsgálni, hogy az építési-szerelési, illetve egyéb szerelési munkának minősül-e a tevékenységünk (ez néha sajnos nem egyértelmű, hiszen előfordulhat, hogy a szerződés alapján a NAV úgy ítéli meg, hogy valójában termékértékesítést és nem szolgáltatásnyújtást végzett a cég (pl komplett nyílászárók értékesítése kapcsolódó beépítéssel együtt), valamint hogy

b) teljesül-e az a feltétel, hogy hatósági engedély rendelkezésre áll (és erről a megbízó előzetesen írásban adott-e értesítést).

c) Ezen kívül a megrendelő személyét is vizsgálni kell, a fordított adózás ugyanis csak adóalanyok között működik!

Ha minden kritériumnak megfeleltünk, akkor az egész építési-szerelési munkát végző alvállalkozói lánc tekintetében a fordított adózás szabályai szerint kell eljárni. A fentiekből jól látszik, hogy egy pontosan előkészített, a valóságnak megfelelően dokumentált iratanyag (szerződés, átadás-átvételi jegyzőkönyv) elengedhetetlen egy későbbi adóellenőrzés során.

Azt is hangsúlyozni kell, hogy minden esetben csak az ingatlanhoz kapcsolódó építési-szerelési munkák járhatnak fordított adózással. A határvonal az ilyen szolgáltatásoknál meglehetősen keskeny. Az ingatlanokkal való kapcsolat megítélését a Tanács Áfa Végrehajtási Rendelet módosítása (2013. október7-i 1042/2013/EUrendelet) nagyban segíti, mely 2015. január 1-jétől hatályos. Korábban még csak az ingatlanok fogalmára sem létezett EU-s szinten egységesített meghatározás, most pedig az új rendelet nemcsak ennek egységesítését tartalmazza, hanem részletesen taglalja az ingatlanhoz közvetlenül kapcsolódó szolgáltatásokat, továbbá, külön listában részletezi az ahhoz nem kapcsolódó szolgáltatásokat is.

A rendelet az építési-szerelési tartalmú ingatlanhoz kapcsolódó szolgáltatásokkal kapcsolatban példákat is hoz:

a) épület adott földterületen történő megépítése, valamint épületen vagy annak részein végzett építési és bontási munkák,

b) adott földterületen állandó szerkezetek építése, valamint állandó szerkezeteken, például gáz, víz, szennyvíz és hasonló csővezeték-rendszeren végzett építési és bontási munkák

c) olyan gépek vagy berendezések beépítése vagy összeszerelése, amelyek a beépítést vagy összeszerelést követően ingatlannak minősülnek.

A fentieken kívül egy, a gyakorlatban talán legtöbbször előforduló – és gyakran mégis kérdéses – szolgáltatást, az építőipari gép bérbeadását az EU rendelet külön részletezi. Eszerint berendezések bérbeadása egy ingatlanon végzendő munka céljából csak akkor tekinthető ingatlanhoz kapcsolódó szolgáltatásnak, ha a szolgáltatás nyújtója (tehát a bérbeadó) a munka végrehajtásáért felelősséget vállal.

Egy, a magyar adóhatóság által kibocsátott állásfoglalás is arról tanúskodik, hogy egy építőipari gép kezelőszemélyzettel történő bérbeadása építési tartalmú szolgáltatásnak minősülhet, ha a munka eredményéért a vállalkozó felelősséggel tartozik. Természetesen a kezelőszemélyzet nélkül történő bérbeadás esetén az építőipari tevékenység – ezáltal a fordított adózás – fel sem merülhet, hiszen ez esetben csupán egy ingó termék bérbeadásáról van szó.

Már a fenti példákból is jól látszik, hogy érzékeny témakört próbáltam körüljárni, amelyet még a legfontosabb problémák említésével is csak felületesen tudtunk vizsgálni. A megfelelő eljárás, és a helyes adózás megállapításához minden esetben a szolgáltatások egyedi vizsgálata szükséges.

Felhívjuk a figyelmet arra, hogy a Construma szakkiállítás első napjának délutánján megrendezésre kerülő szakmai konferencián a szerző részletesen foglalkozik az építőipari cégek adózását érintő egyéb kérdésekkel is (például a külföldi megrendelőkkel kapcsolatos előírásokkal, irodaházak építéséhez kapcsolódó adóproblémákkal, ingyenes átadások feltételeivel). A konferencia programját itt megismerheti.

Jelen tájékoztatóban foglaltak a megjelenés időpontjában megfelelnek a jogszabályi előírásoknak. A szerzői szakszerű általános információval kívánt szolgálni. A leírtak általános jellegéből adódóan, valamint az esetleges jogszabályi változások miatt kérjük, hogy a leírtak személyre szabott értelmezésével kapcsolatban lépjenek kapcsolatba velünk.

A WTS Klient csoport szolgáltatásai:

» Adótanácsadás

» Pénzügyi tanácsadás

» Jogi tanácsadás

» Könyvelés

» Bérszámfejtés

Előfizetés

Előfizetés